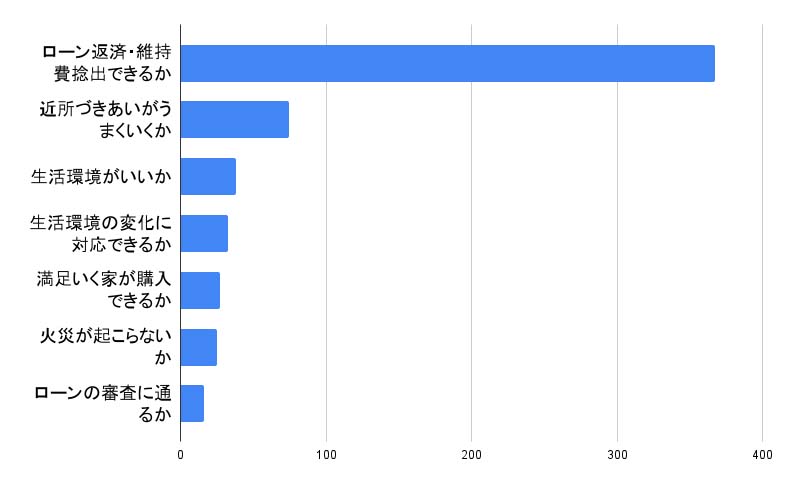

はじめてのマイホーム購入の心配事で、ぶっちぎりの第一は「ローン返済・維持費捻出できるか」という家計の問題。

「変動金利は当初返済額が低いけど、金利が上がって返せなくならないだろうか…」という疑問にも悩まされます。

しかし家計の状況を切り分けて考えると、意外とシンプルに答えが出ることもあります。ごく大雑把にいうと、変動金利は「家計に余裕がある人向け」で、全期間固定金利は「教育費などの支出ピークが控えており、家計をしっかり管理したい人向け」です。

この記事では、住宅ローンの変動金利と固定金利の基本的な仕組みから、「5年ルール」「125%ルール」といった少し複雑な論点、イエス・ノーで判定できるフローチャートまで、具体的な数字で比較しながら住宅ローンを徹底解説します。

読み終える頃には、漠然とした不安が「住宅ローンはこう選べばいいんだ」という納得感に変わっているはずです。

ぜひ、最後までお付き合いください。

データ出典:【マイホーム購入の際に不安になることランキング】男女500人アンケート調査

まずは3分で仕組みを理解!変動・固定・固定期間選択型

住宅ローンを選ぶとき、多くの方が悩むのが「金利タイプ」です。金利のタイプは、将来の返済額に大きく影響するため、仕組みをきちんと理解しておくことが大切です。

ここでは、代表的な3つの金利タイプ「変動金利」「固定金利」「固定期間選択型」の基本的な仕組みについて、わかりやすく解説します。

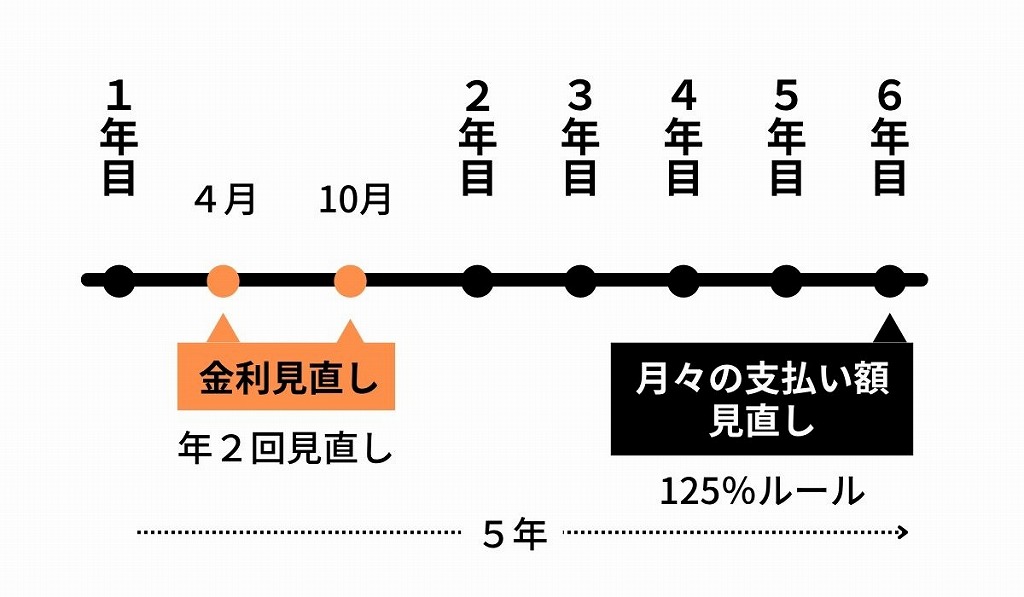

変動金利:半年に一度金利が見直されます

変動金利は、その名の通り、世の中の経済状況に合わせて定期的に金利が見直されるタイプです。一般的に、固定金利よりも低い金利で借り入れできることが多いのが特徴です。また変動金利では金利が見直されるタイミングと、返済額が変わるタイミングが違う、という点を押さえておきましょう。

一般的なルール

| 金利の見直し(年2回) | 毎年4月1日と10月1日の金利を基準に、ローン金利が見直されます。 |

| 新しい金利の適用 | 見直された新しい金利が実際に適用されるのは、少し後の返済からです。例えば、4月の見直しは7月の返済分から、10月の見直しは翌年1月の返済分から…というイメージです。 |

| 月々の返済額の見直し(原則5年ごと) | 金利が上下しても、月々の返済額は5年間変わりません。5年が経過した時点で、その時の金利とローン残高をもとに新しい返済額が再計算されます。 |

この仕組みがあるため、「金利が上がったのに、すぐに返済額が増えるわけではない」ということを覚えておきましょう。

上の図にもありますが、急激に金利が上がった場合でも、5年後の返済額が最大で今までの1.25倍までにしかならない「125%ルール」というものがあります。

これにより家計への急な負担は抑えられますが、注意点もあります。この点については、次章で詳しく解説します。

固定金利 & 固定期間選択型:仕組みと“期間満了後”の扱い

次に、返済期間中の金利が変わらない「固定金利」と、一定期間だけ金利が変わらない「固定期間選択型」について見ていきましょう。フラット35が代表例ですね。

全期間固定金利型

住宅ローンの返済が終わるまで、金利も毎月の返済額もずっと変わりません。将来の返済計画が立てやすいのが最大のメリットです。

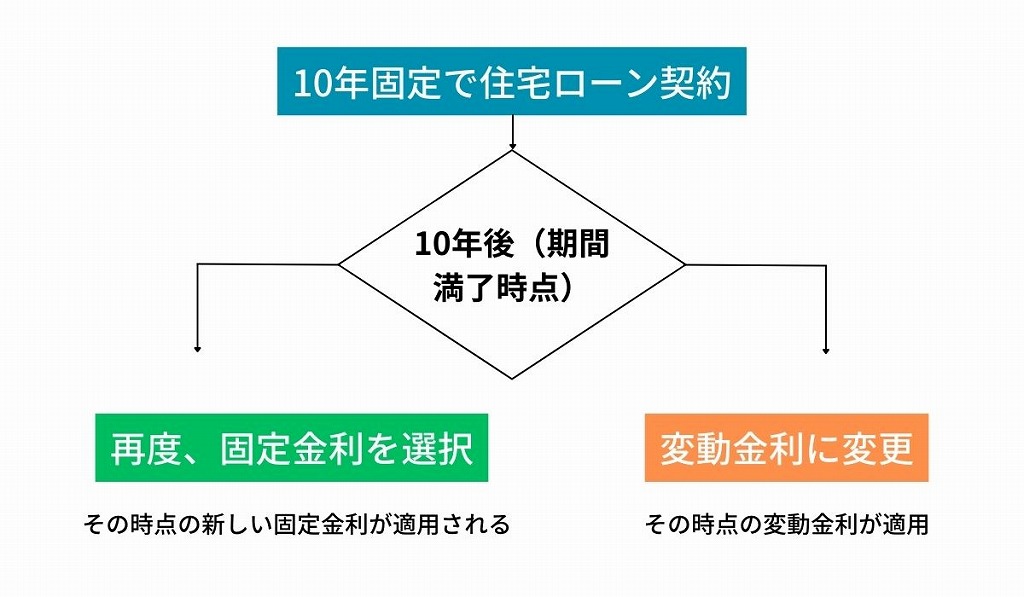

固定期間選択型

3年、5年、10年など、決めた期間だけ金利が固定されます。「子どもの教育費がかかる10年間だけは返済額を固定したい」といった計画が立てられるのが特徴です。

特に注意が必要なのは、「固定期間選択型」の固定期間が終わった後(満了後)です。固定期間が終わると、一般的に次の2つの選択肢から選ぶことになります。

- もう一度、固定期間を選択する:その時点の金利で、新たに3年、5年、10年などの固定期間を設定します

- 変動金利に変更する:その時点の変動金利が適用されます

大切なのは、どちらを選んでも、満了後の金利は「その時点の新しい金利」で決まるという点です。借りた当初の金利がそのまま続くわけではありません。また、当初の金利優遇が終了した時点で、思ったより金利が高くなる可能性もあります。期間満了が近づいたら金融機関と相談し、金利がどうなるかを確認しておきましょう。

「5年・125%ルール」と“例外”を正しく理解

変動金利を選ぶ際に、多くの方が不安に感じるのが「もし金利が急に上がったら、返済額はどこまで増えてしまうんだろう?」ということではないでしょうか。

実は、多くの銀行の変動金利ローンには、そうした急激な返済額の増加から私たちを守るための、セーフティネットのような仕組みがあります。それが「5年ルール」と「125%ルール」です。

しかし、このルールには押さえておきたい注意点や、ルールが適用されない「例外」も存在します。ここで一緒に確認していきましょう。

多くの銀行が採用する基本ルールと「未払利息」のリスク

まずは、多くの金融機関で採用されている基本的なルールから解説します。

5年ルール

市場の金利が変動しても、毎月の返済額は5年間一定に保たれるというルールです。金利自体は半年に一度見直されていますが、家計への急激な影響が出ないように設計されています。

125%ルール

5年後に毎月の返済額が見直される際、新しい返済額は、今までの返済額の1.25倍(125%)を超えてはいけない、というルールです。例えば、月10万円返済していた場合、次の5年間は最大でも月12.5万円までしか上がらない、ということです。

ただし、注意したいのが「未払利息」のリスクです。

未払利息が発生すると元本がまったく減らない

金利が大幅に上がると、毎月の返済額(例えば10万円)に占める「利息」の割合がどんどん増えていきます。そして、もし支払うべき利息の額が毎月の返済額を超えてしまった場合、その返済しきれなかった利息が「未払利息」として、いわば借金の残高のように積み上がってしまう可能性があるのです(元本は増えませんが利息残高が増えます)。

この未払利息は、ローンの最終返済時に一括で支払いを求められるケースなどがあり、注意が必要です。

ルールが適用されない銀行や返済方法もあります

実は、この「5年・125%ルール」は、すべての銀行、すべての返済方法で適用されるわけではありません。検討している住宅ローンがどちらに当てはまるか、必ず確認しましょう。

ルールを不採用としている銀行

金融機関の中には、戦略的にこのルールを採用していないところもあります。例えば、SBI新生銀行の変動金利ローンには、5年ルール・125%ルールがありません。 この場合、金利が上昇すれば、比較的速やかに毎月の返済額に反映されることになります。

住宅ローン変動金利のご紹介|SBI新生銀行

返済方法によって適用されないケース

| 返済方法 | 5年ルール | 125%ルール | 特徴 |

|---|---|---|---|

| 元利均等返済 | 適用あり | 適用あり | 毎月の返済額が一定で、家計の管理がしやすい(多くの人が選択) |

| 元金均等返済 | 適用なし | 適用なし | 当初の返済額は多いが、総返済額は少なくなる傾向がある |

住宅ローンの返済方法には、毎月の返済額が一定の「元利均等(がんりきんとう)返済」と、元金の返済額が一定の「元金均等(がんきんきんとう)返済」があります。

多くの方が選ぶ「元利均等返済」では5年/125%ルールが適用されますが、「元金均等返済」を選ぶと、このルールは適用されないのが一般的です。これは、元金均等返済が、もともと返済額が徐々に減っていく変動型の仕組みだからです。

このように、銀行や返済方法によって重要なルールが異なるため、金利の低さだけで判断するのはとても危険です。

2025年の相場感:現在の最新金利動向と今後の見通し

住宅ローンを選ぶ上で、多くの方が気になるのが「今の金利は高いの?安いの?」「これからどうなるの?」という点ではないでしょうか。

特に2024年から2025年にかけて、日本の金利は大きな転換点を迎えました。ここでは、最新の金利動向と今後の見通しについて、分かりやすく解説していきます。

固定金利は「上昇トレンド」、その理由は?

まず結論から言うと、住宅ローンの固定金利は、2024年から上昇傾向が続いています。

代表的な住宅ローンである「フラット35」の金利も、2023年後半からじわじわと上昇しており、以前のような低金利の水準ではなくなってきました。メガバンクなどが提供する10年固定金利や全期間固定金利も同様の動きです。

では、なぜ固定金利は上昇しているのでしょうか。

その一番の理由は、日本の長期金利(新発10年国債利回り)が上昇しているからです。

住宅ローンの固定金利は、この長期金利の動きを基準に決められています。日本銀行が長年続けてきたマイナス金利政策を解除したことなどを背景に、長期金利が上昇したため、それに連動して固定金利も引き上げられているのです。

専門家の中には、今後も物価や賃金の上昇が続けば、「日本銀行が追加の利上げに踏み切る可能性がある」と指摘する声もあり、そうなれば固定金利はさらに上昇する可能性があります。

自分に向いている住宅ローンがわかるチェック方法

変動金利と固定金利、それぞれの仕組みや金利の動向が分かっても、「じゃあ、結局自分にはどっちが合っているの?」と悩んでしまいますよね。

住宅ローンを適切に選ぶためには、「家計の状況」や「将来のライフプラン」と、金利の動きを天秤にかけて考えることが何よりも大切です。

このセクションでは、ご自身の状況をいくつかの質問に当てはめながら、あなたに合った金利タイプを見つけるための「意思決定フロー」をご紹介します。

時間がないからパパッと教えて! という人は、以下のイエス・ノー住宅ローンチャートを試してみてください。

15秒チェック

STEP1:あなたの家計やプランをチェック

まずは、判断の材料となるご自身の状況を整理してみましょう。以下の5つの項目について、ご自身の状況を思い浮かべてみてください。

年収と返済負担率

返済負担率とは、年収に占める年間のローン返済額の割合のことです。一般的に、無理のない返済負担率は20%~25%が目安といわれています。この割合に余裕があれば、将来金利が上がっても対応しやすく、逆に余裕がなければ、少しの金利上昇でも家計が苦しくなる可能性があります。

現在の貯蓄額

もし変動金利の金利が上昇した場合に、慌てずに対応できるだけの貯蓄(金融資産)はありますか?十分な貯蓄は、金利上昇時の「セーフティネット」になります。

教育費などの大きな支出

こどもの進学など、今後10年~15年の間に大きな支出のピークは来ますか?家計が最も厳しくなる時期の返済額は、なるべく固定しておくのが安心です。

将来の転勤や住み替えの可能性

仕事の都合で、5年後、10年後に転勤や住み替えの可能性はありますか?もし短期間で家を売却する可能性があるなら、長期の固定金利を選ぶメリットは薄れるかもしれません。

金利や経済ニュースへの関心度

金利の動向や経済ニュースを定期的にチェックするのは好きですか、それとも苦手ですか? 変動金利を利用するなら定期的な金利のチェックが欠かせませんが、固定金利であればその手間や心配から解放されます。

無理のない返済負担率の目安は、住宅ローンアドバイザー資格試験に準じています。

STEP2:あなたに最適な金利タイプとその理由

STEP1の答えをもとに、どの金利タイプがあなたに向いているのか、そしてその理由を見ていきましょう。

「変動金利」が向いている人

金利上昇に対応できる「守り」の余力がある人に向いています。

変動金利は本来、金利が上がっても貯蓄で繰り上げ返済でき、家計に余裕がある人に向いています。余力があれば低金利のメリットを最大限に生かした住宅ローンの借り方ができるということです。

「全期間固定金利」が向いている人

将来の「安心」を最優先したい方に向いています。

近い将来こどもたちの教育費が増えるなどの理由で支出ピークが控えている場合は、固定金利が安心。また、返済負担率が高め(目安として25%以上)であれば、固定金利を選択した方が安心です。

「ミックスローン」や「当初固定金利」が向いている人

「安心」と「低金利のメリット」をバランス良く取り入れたい方に向いています。

当初固定金利は、最初の3年、5年、10年といった期間だけ固定金利として、その後は改めて固定か変動かを選ぶ住宅ローン商品。たとえば「最初の10年は教育費がかさむので固定にしておき、家計に余裕ができた10年後に再検討する」といった考え方もできます。

ミックスローンは変動金利と固定金利のいいとこどりを目指すものです。住宅ローンを2本に分けて、一本を固定金利、残りを変動金利に振り分けるといった内容です。

ただし、ミックスローンでは2本分の住宅ローン手数料が必要になる場合もありますし、そもそもミックスローンを扱っていない金融機関もあります。

住宅ローン選びに自信がない場合は無料の専門サービス

ここまでの説明はあくまでもひとつの考え方にすぎません。

個別の状況に合わせた最適な住宅ローンは、専門的なサービスを使って、何百という選択肢の中から見つけ出すのが一番の近道です。

迷った場合は、無料で利用できるモゲチェックというサービスがおすすめです。株式会社MFSが運営するモゲチェックは、すべてのメガバンクやネット銀行と提携しており「あなたにあった住宅ローン」を高精度で判定してくれます。

モゲチェック![]() |公式サイト

|公式サイト

また、モゲチェックは銀行が支出する広告費で運営されているため、ユーザーは最後まで完全無料で利用できます。住宅ローンの専門家にチャットで質問もできますから、うまく活用すると心強いツールになるはずです。

数字で比較:いくら違う?(現在の金利・+1%・+2%)

「金利タイプを選ぶ重要性はわかったけれど、実際にどれくらい返済額が変わるのかイメージが湧かない…」と感じる方も多いのではないでしょうか。

ここでは、具体的なシミュレーションを通して、金利の変動が将来の返済額に与える影響を数字で見ていきましょう。金利タイプごとの特徴をリアルに再現していきます。

シミュレーションの基本設定

| 借入額 | 返済期間 | 返済方法 | 当初金利 | |

|---|---|---|---|---|

| 4000万円 | 35年 | 元利均等 | 変動金利 | 0.40% |

| 10年固定金利 | 1.40% | |||

| 全期間固定金利 | 1.9% | |||

この設定で、「金利が全く変わらなかった場合」「5年後に金利が1%上昇した場合」「5年後に金利が2%上昇した場合」の3つのシナリオを比較しましょう。

比較表:3つのシナリオ別 返済額の比較

金利シナリオごとに、毎月の返済額や10年後のローン残高がどう変わるのかを一覧表にまとめました。

| 金利タイプ | シナリオ | ① 当初の月返済額 | ② 6年目以降の月返済額※1 | 10年後のローン残高 | 35年間の総利息額 |

| 変動金利 | 金利変動なし | 約10.2万円 | 約10.2万円 | 約2,975万円 | 約282万円 |

| +1%上昇 | 約11.1万円※2 | 約3,005万円 | 約725万円 | ||

| +2%上昇 | 約12.1万円※2 | 約3,040万円 | 約1,235万円 | ||

| 10年固定金利 | 金利変動なし | 約12.1万円 | - | 約2,990万円 | 約1,068万円 |

| +1%上昇 | (11年目から変動)※3 | 約2,990万円 | (変動) | ||

| +2%上昇 | (11年目から変動)※3 | 約2,990万円 | (変動) | ||

| 全期間固定 | 共通 | 約13.0万円 | - | 約3,045万円 | 約1,440万円 |

注記(必ずお読みください)

※1:シミュレーション上の計算であり、実際の返済額と異なる場合があります。

※2:変動金利は5年ルールを適用し、6年目の返済額から見直される前提で計算。125%ルールは考慮していません。

※3:10年固定金利は、11年目にその時点の金利(ここでは当初の変動金利+上昇分と仮定)で再計算されるため、総利息額は確定できません。

この表から、当初の返済額は変動金利が最も安く、全期間固定が最も高いことがわかります。一方、金利が2%上昇すると、変動金利の返済額は10年固定や全期間固定の当初返済額に迫る可能性もあることもわかります。

金利が2%以上上昇したら、変動金利と固定金利の総返済額は逆転するでしょう。

まとめ:後悔しない住宅ローン選びのために

ここまで、住宅ローンの金利タイプについて、仕組みから選び方、具体的なシミュレーションまでを解説してきました。

変動金利と固定金利、それぞれのメリット・デメリットをご理解いただけたと思いますが、それでも「自分にとっての正解はどれだろう」と、最後の決断には勇気がいるお気持ち、よくわかります。

この記事を通して、変動金利や固定金利、当初固定金利などの仕組みを解説し、選び方にも触れています。

しかし、この記事で示したのはあくまで「基本的な考え方」と「シミュレーション例」です。実際には、700以上あると言われる住宅ローン商品の中から、ご自身の年収やライフプランに完全にフィットする一本を、ご自身だけで見つけ出すのは非常に難しい作業です。

そこで、専門家の力を借りるという選択肢をぜひ検討してみてください。中でも「モゲチェック」は簡単な情報を入力するだけで、AIがあなたに最適な住宅ローンを無料で提案してくれる人気のサービスです。

モゲチェック![]() |公式サイト

|公式サイト

モゲチェックは銀行の広告費で運営されているため、私たちは最後まで一切費用がかかりません。チャットでプロに直接相談することも可能です。後悔しない選択をするために、まずは客観的な診断を受けてみてはいかがでしょうか。